В торговых организациях могут быть выявлены испорченные товары, которые подлежат изъятию и списанию с учета. О том, как следует отразить данную операцию, пойдет речь в статье.

Документальное оформление списания испорченных товаров

Любое списание имущества в результате событий, не зависящих от воли организации (к примеру, по причине порчи, боя, хищения, стихийного бедствия и тому подобных событий), должно быть зафиксировано документально.

Списание испорченных товаров оформляется актом, например, по форме ТОРГ-15 "Акт о порче, бое, ломе товарно-материальных ценностей" или ТОРГ-16 "Акт о списании товаров".

Бухгалтерский учет

Порядок списания товара, подлежащего утилизации, будет зависеть от причин, в результате возникновения которых он был испорчен или стал непригоден для использования.

Однако в любом случае стоимость таких товаров отражается как их недостача по дебету счета 94 "Недостачи и потери от порчи ценностей" (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. Приказом Минфина России от 31.10.2000 N 94н).

Если будет установлено, что нарушены условия хранения товара, его порча подлежит отнесению на виновное лицо.

В такой ситуации сумма недостачи в части, возмещаемой работником, списывается на счет 73-2 "Расчеты по возмещению материального ущерба".

Если товар стал непригодным для использования в результате истечения срока его годности, то его стоимость списывается на расходы в дебет счета 91-2 "Прочие расходы".

Бухгалтерские записи предприятия торговли будут выглядеть так:

Налоговый учет

Налог на прибыль организаций

Для целей налога на прибыль порядок списания товаров зависит от ситуации.

Если у товаров истек срок годности, то их стоимость полностью учитывается в прочих расходах (пп. 49 п. 1 ст. 264 НК РФ, Письма Минфина от 24.12.2014 N 03-03-06/1/66948, от 20.12.2012 N 03-03-06/1/711).

Если товары (материалы) испорчены по вине работника, то их стоимость включается во (пп. 8 п. 7 ст. 272 НК РФ):

или на дату, когда работник признал сумму ущерба (например, на дату заключения соглашения о добровольном возмещении ущерба);

или на дату, когда вступило в силу решение суда о взыскании с работника суммы ущерба.

Одновременно в доходах надо учесть сумму ущерба, признанную виновным или присужденную судом (пп. 4 п. 4 ст. 271 НК РФ).

Если товары испорчены из-за чрезвычайной ситуации, то их стоимость включитается во внереализационные расходы на дату документа компетентного органа, подтверждающего, что порча товара вызвана чрезвычайным происшествием (стихийным бедствием, пожаром, аварией).

Например, при пожаре такими документами будут справка из органов противопожарной службы (МЧС), акт о пожаре и протокол осмотра места происшествия (Письма Минфина от 29.12.2015 N 03-03-06/1/77005, УФНС по г. Москве от 25.06.2009 N 16-15/065190).

Если товары были испорчены из-за естественных причин, то их стоимость учитывается в материальных расходах в пределах норм естественной убыли (Письма Минфина от 06.07.2015 N 03-03-06/1/38849, от 23.05.2014 N 03-03-РЗ/24762).

Налог на добавленную стоимость

НДС, ранее принятый к вычету по испорченному имуществу, восстанавливать не надо, поскольку такое основание для восстановления НДС отсутствует в п. 3 ст. 170 НК РФ.

Аналогичное мнение высказывают контролирующие органы.

В своих разъяснениях они ссылаются на решения судов, которые всегда поддерживали налогоплательщиков, не восстанавливавших НДС в таких ситуациях (Письма ФНС от 17.06.2015 N ГД-4-3/10451@, от 21.05.2015 N ГД-4-3/8627@).

Пример

Организация розничной торговли передает в торговый зал единицу товара для оформления витрины. Товар приобретен по цене 3540 руб. (в том числе НДС 540 руб.).

Спустя некоторое время товар признан полностью испорченным и списывается.

Виновные лица отсутствуют.

В учете организации данные операции следует отразить следующим образом:

Дебет | Кредит | Сумма,

| Первичный |

|

При приобретении товара |

||||

Оприходован товар | Отгрузочные документы поставщика, |

|||

Отражена сумма предъявленного НДС | Счет-фактура |

|||

Принят к вычету | Счет-фактура |

|||

Произведена оплата | Выписка банка по |

|||

При выявлении испорченного товара |

||||

Списана стоимость | Акт о порче, |

|||

Сумма определившихся потерь | Бухгалтерская |

|||

Пример

При проведении инвентаризации на складе готовой продукции выявлен испорченный товар.

Виновным признан работник, с которым заключен договор о полной материальной ответственности перед работодателем за сохранность хранящегося на складе имущества.

По данным бухгалтерского учета похищенной продукции составила 30 000 руб.

Работник согласился возместить ущерб в полном объеме, о чем представил письменное обязательство.

Денежные средства в возмещение ущерба внесены работником в кассу организации.

Для целей налогового учета доходов и расходов организацией применяется метод начисления.

В учете организации возмещение работником ущерба следует отразить следующим образом.

Любая организация, видом деятельности которой по ОКВЭД является оптовая или розничная торговля сталкивается с необходимостью списать испорченный или превысивший сроки годности товар. Термин «естественная убыль» товара говорит сам за себя и подразумевает невозможность реализовать на рынке ту или иную продукцию по причинам, указанным выше. В то же время, нередки ситуации, когда продукция на складе может быть испорчена вследствие неправильной транспортировки, халатности работников склада или отдела логистики – они выходят за рамки данного термина. В целях грамотного ведения учета продукции, бухгалтеру необходимо знать, как правильно списать товар, какие проводки в данном случае использовать и как, если это необходимо, отстоять честное имя организации во время налоговой проверки.

Для корректного списания потребуется разделить весь процесс на следующие этапы:

Правильное оформление акта;

Для целей налога на прибыль организации делим товар на категории (списание испорченного по вине работника товара (важно: признал вину или не признал; было ли решение суда или не было), по причине чрезвычайных ситуаций, с истекшим сроком годности (в рамках норм естественной убыли);

Выбираем наиболее подходящие проводки по результатам пунктов «1» и «2».

Привлекаем комиссию

Представитель администрации организации (например, руководитель)

Материально-ответственное лицо

Представитель санитарного надзора (при необходимости)

На основании заключения комиссии, составляется документ списания. Законодательство не устанавливает использование унифицированной формы документа, поэтому он должен быть разработал организацией самостоятельно. Наиболее распространенным вариантом являет акт. За основу можно взять формы ТОРГ-15 или ТОРГ-16.

В обязательном порядке в нем должны быть указаны наименования товара, их количество, причины списания и ФИО членов инвентаризационной комиссии. Готовый акт всегда может быть использован в качестве доказательства причин убыли товара со склада, если у проверяющих органов возникнут подозрения в адрес хранимого товара на складе.

Где учитывать списываемый товар?

В целях налога на прибыль организации бухгалтер обязан отнести списываемый товар в соответствующую категорию. Так, если товар:

Списывается в связи с истекшим сроком годности, то отнести его лучше прочие расходы (пп. 49 п. 1 ст. 264 НК РФ, Письма Минфина от 24.12.2014 N 03-03-06/1/66948, от 20.12.2012 N 03-03-06/1/711)

Испорчен по вине работника, то он относится во внереализованные расходы (пп. 8 п. 7 ст. 272 НК РФ). Важно учитывать, признал ли работник за собой вину в порче товара без вмешательства суда, или компенсация за ущерб взыскивается с него принудительно. В первом случае необходимо указать дату подписания соглашения о возмещении ущерба, во втором – дату, когда вступило в силу решение суда. Данная мера позволит избежать разночтений в документации

Необходимо списать товар или материал в силу сложившейся ранее чрезвычайной ситуации (как правило, природные катаклизмы или пожар). Такой товар лучше отнести во внереализованные расходы. Факт чрезвычайного происшествия, повлекший за собой порчу товара, юридическое лицо обязано подтвердить соответствующим документом. Им может стать протокол осмотра МЧС (больше подходит для стихийного бедствия) или протокол осмотра противопожарной службы. Данное правило регулируется Письмом Минфина от 29.12.2015 N 03-03-06/1/77005

Списывается в рамках норм естественной убыли, то он однозначно относится к материальным расходам (ссылаемся на Письма Минфина от 06.07.2015 N 03-03-06/1/38849, от 23.05.2014 N 03-03-РЗ/24762)

Вышеуказанные правила широко применимы в рамках общего режима налогообложения. Если организация применяет УСН, то в расходы можно отнести только порчу оплаченных товаров или материалов в пределах норм естественной убыли (пп. 2 п. 7 ст. 254, пп. 5 п. 1, п. 2 ст. 346.16 НК РФ). Во всех остальных случаях (истечение срока годности, порча работником и т.д.) отнесение в расходы является нарушением.

Какие проводки нужно использовать?

Под каждый конкретный случай списания товара были разработаны наиболее оптимальные варианты проводок. Они рекомендованы к использованию ведущими экспертами в области бухгалтерского учета и налогообложения:

Если списана стоимость испорченных (просроченных) товаров (материалов) рекомендовано использовать проводку Дт 94 - Кт 41 (10);

Если списана порча в пределах норм естественной убыли, то используйте проводку Дт 44 - Кт 94;

Когда стоимость испорченных товаров (материалов) отнесена на виновных лиц будут оптимальна Дт 73 (76) - Кт 94;

А когда стоимость испорченных товаров (материалов) взыскана с виновного лица, используются проводки Дт 50 (51, 70) - Кт 73 (76);

И наконец, когда сверхнормативная порча списана в расходы – используйте Дт 91 - Кт 94.

Мы описали весь путь списания непригодного к продаже товара для наших клиентов по услуге «аренда 1С Предприятие 8.3 ». Вполне очевидно, что любая допущенная неточность в этом процессе чревата штрафами и прочими неприятностями (в виде налоговых проверок, например) для организации. Единственное, на что мы не сделали акцент – это качество проведенной инвентаризации.

От того, насколько добросовестно она проведена (если вообще имела место) будет зависеть, столкнется ли бухгалтерия и руководство фирмы с выездными налоговыми проверками, недодачами, пересортицей или нет. Нередки случаи, когда бухгалтер по своей личной инициативе или «с легкой руки» генерального директора «проводит» инвентаризацию формально, не утруждаясь пересчитать товар на складе и не собирая комиссию.

Делается это в большинстве случаев для того, чтобы не тратить лишнее время на подобного рода хлопоты. Мы смеем предположить, что до поры до времени, бухгалтерия не столкнется с проблемами из-за такой «бумажной» работы, но всему свое время.

Рано или поздно организацию посетит выездная налоговая проверка, на которой вскроется расхождение реального положения дел с картиной складского учета. В этом случае на организацию будет наложен штраф в размере 10000 рублей, согласно ст. 120 НК РФ. А за искажение любой строки бухгалтерской отчетности на 10% и более штраф могут взыскать также с директора или главбуха лично. Максимальная сумма - 10 000 руб. (ст. 15.11 КоАП РФ).

При всем при этом риск того, что выездная налоговая проверка состоится, невелик, да и сумма штрафа для юридического лица небольшая. Совсем другое дело обстоит с теми затратами, которые организация может понести, если потребуется проводить ревизию. Ревизия будет проведена, если предпроверочный анализ покажет, что компании есть, что до начислять. В этом случае придется отдать не менее 14 млн. рублей – речь идет о среднерыночной стоимости проверки.

Выбор остается за вами. И, кстати, он очевиден.

Если выявляется недостача товаров, приходится списывать их на убытки или искать виновных. Подтвердить факт хищения или порчи (например, с истекшим сроком годности) может только инвентаризация. Для некоторых категорий товаров существуют нормы естественной убыли, в пределах которых отсутствующие ТМЦ в налоговом учете можно списать в расходы фирмы.

- Дебет Кредит 41.

Если недостача касается категории розничных товаров, то необходимо списать и их наценку. Для этого сторнируется проводка:

- Дебет () Кредит 42.

Списание по нормам естественной убыли оформляется проводками:

- Дебет 96 Кредит – если у организации есть резерв на списание потерь.

- Дебет 44 Кредит – списание недостачи при отсутствии резерва.

Если установлены виновные лица

С работником, который несет ответственность за сохранность ТМЦ, заключают соответствующий договор. При обнаружении недостачи размер материального ущерба определяется фактически, по действующим рыночным ценам.

Для отражения взыскания при недостаче, превышающей норму естественной убыли в учете используют проводки:

- Дебет 73 Кредит – отражение недостачи на счет работника.

- Дебет 73 Кредит 98 – отражена разница между суммой взыскания с работника и учетной ценой недостачи.

- Дебет Кредит 73 — удержание недостачи из зарплаты

- Дебет 98 Кредит 91-1 – списание суммы, взысканной с работника за недостачу.

Если виновные лица не установлены

Если установить виновное лицо нет возможности, то недостачу списывают в пределах норм естественной убыли на расходы на счет 91.2. Сверхлимитные недостачи отражают проводкой:

- Дебет 91.2 Кредит – отражена сумма недостачи, превышающая нормы естественной убыли.

В этом случае (если недостача превышает нормы) также нужно восстановить принятый ранее к вычету входной НДС: Дебет Кредит 68 НДС.

Пример проводок

В организации после инвентаризации было выявлено хищение 10 кг. сливочного масла (норма естественной убыли 500 гр.) учетной стоимостью 6400 руб. (рыночная стоимость 8100 руб.) С продавца была удержана недостача в течение 4-х месяцев.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Списана недостача | 6400 | Акт инвентаризации, инвентаризационная опись | ||

| 44 | Списана недостача по нормам естественной убыли | 320 | Бухгалтерская справка | |

| 73 | Недостача отнесена на счет продавца | 6080 | Приказ руководителяБухгалтерская справка | |

| 73 | 98 | Разница между ценой удержания и учетной ценой | 1615 | Бухгалтерская справка |

| 73 | Удержана из зарплаты ¼ часть недостачи | 1520 | Расчетно-платежная ведомость Т-49 | |

| 98 | 91.1 | Учтена в составе прочих доходов разница между учетной и рыночной ценой после взыскания | 403,75 | Бухгалтерская справка |

У любой компании, чья деятельность построена на большом обороте товарно-материальных ценностей/ТМЦ (торговля, производство), регулярно возникает необходимость в оформлении операций списания товаров. Благодаря эта операция не должна вызывать проблем. В этой статье мы рассмотрим варианты и процесс списание товара со склада в 1С 8.3, а конкретно – в 1С:ERP Управление предприятием 2 (далее 1С:ERP).

Наиболее часто встречающиеся на практике причины списания:

- Выявленная недостача/порча товаров. Возникает необходимость списать испорченный товар (потерянный) и учесть сумму списания в качестве вычета с материально-ответственных лиц. Для оформления операций такого рода в системе имеется «Списание недостач товаров».

- Безвозмездная передача товара внешним контрагентам или списание товара на внутреннее потребление (использование в производстве, для внутренних нужд). Если с внутренним потреблением все в целом понятно (когда для на предприятии используется конфигурация 1С:Бухгалтерия 3.0 для этих целей предназначен документ «Требование-накладная»), то теперь списание товара используется и для оформления передачи товаров внешним контрагентам, например, рекламных материалов со склада, подарков и т.п.

Напомним, что в предыдущих конфигурациях, таких как 1С УПП, как правило, операции передачи товаров внешним контрагентам оформлялись в системе документами продажи товаров по нулевой цене.

- Списание ТМЦ/эксплуатацию. Несмотря на то, что в результате списания ТМЦ снимается с учета, материалы, переданные в эксплуатацию, продолжают числиться на забалансовом счете, но могут быть списаны окончательно или возвращены из эксплуатации с оформлением соответствующих документов.

После инвентаризации, когда по результатам пересчета товаров была выявлена либо недостача, либо порча товара на складе, товар должен быть списан на потери. Для отражения операций списания ТМЦ в 1С ERP используется документ «Списание недостач товаров».

Для создания нового документа проходим в подсистеме «Склад и доставка» по ссылке «Излишки, недостачи и порчи товара» и далее в командной панели списка складских документов выбираем «Создать/Списание недостач товаров».

В документе пользователь должен заполнить ключевые для оформления операции поля: организацию, которой принадлежат списываемые товары, статью расходов и непосредственно перечислить товары, списываемые на потери.

Ключевым полем документа, задающим отображение операции в управленческом и регламентированном учете, является выбранная в документе статья расходов. Именно на уровне статьи настраиваются правила отображения операции на счетах, способы распределения, типы дополнительной аналитики и еще ряд других не менее значимых показателей.

Списание ТМЦ на расходы

Списание оформляется документом «Внутреннее потребление товаров/Списание на расходы» и используется для целей отражения операций внутреннего потребления товаров. Это могут быть, как мы уже замечали выше, подарки, списываемые для последующего распространения, рекламные материалы, ТМЦ используемые для внутренних нужд (например, картриджи или канцелярские принадлежности). Кроме того, этим документом оформляются операции формирования дополнительных расходов, включаемых в первоначальную стоимость основных средств.

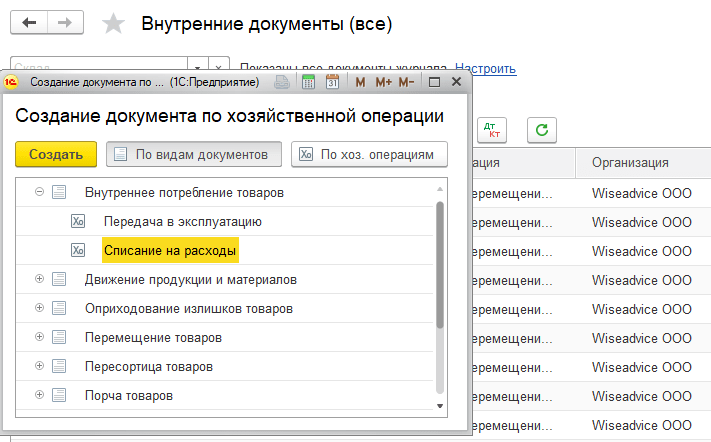

Для создания нового документа пользователь в подсистеме «Склад и доставка» выбирает команду «Внутренние документы (все)» и в форме списка нажимает кнопку «Создать», далее в выпадающем списке выбирает «Внутреннее потребление товаров» и «Списание на расходы».

Напомним, что ближайшим аналогом этого документа в других конфигурациях 1С является документ «Требование накладная».

В этом документе, в отличие от предыдущего – по списанию недостач, статья расходов указывается построчно, а также есть возможность уточнить в сроке счет списания товара.

В остальном этот документ функционально сильно напоминает документ списания товаров, однако есть и отличия. Самым важным из них является ограничение в использовании документа «Списание недостач товара» для целей списания ТМЦ на производственные нужды, для целей формирования стоимости ОС и т.д.

Поэтому важно помнить: списать потерянный или бракованный товар с последующей утилизацией можно, оформив документ «Списание недостач товаров».

Во всех остальных случаях, для списания нужно использовать «Внутреннее потребление товаров/Списание на расходы».

Передача ТМЦ в эксплуатацию

Для передачи товаров в эксплуатацию предназначен тот же документ – «Внутреннее потребление товаров», но с другим видом операции – «Передача в эксплуатацию».

Схема работы с документом (создание, заполнение) аналогична рассмотренной выше за исключением того, что при выборе хозяйственной операции «Передача в эксплуатацию» становятся доступны для заполнения дополнительные поля – категория эксплуатации и материально-ответственное лицо. После отражения документа в учете, ТМЦ списывается и дальнейший учет таких материалов ведется на забалансовом счете МЦ.04.

Итоги

1С ERP, поскольку даже ее типовой функционал позволяет охватывать все бизнес-процессы производственных фирм, естественно обладает исчерпывающим инструментарием для списания товаров и материалов, отличаясь в этой части от других конфигураций 1С.

Пользователь должен знать возможности системы, правила настройки статей расходов и принципы отражения операций в управленческом и регламентированном учетах для успешной работы в этой области.

Торговые организации регулярно сталкиваются с необходимостью списания пришедшего в негодность товара. Прежде всего, это магазины, торговые точки, реализующие скоропортящийся товар, продукты. Однако списание негодного товара периодически приходится делать и в иных сферах торговли. Начинается оно всегда с процесса инвентаризации. Составленные по ее итогам документы являются основанием для формирования проводок и включения в затраты сумм просроченных товаров в бухгалтерском и налоговом учете.

Законодательное регулирование и особенности списания

В ходе инвентаризации выявляются товары, подверженные порче и просроченные, а также те, на которых должен быть указан срок годности, но фактически он отсутствует. Все эти товары относят к категории пришедших в негодность и изымают из торгового оборота.

Списание пришедшего в негодность товара производится на основании:

- ГК РФ, ст. 469, 470, 472;

- ФЗ-2300-1 от 07/02/92 г.

Согласно нормам ГК, продавец обязан предлагать покупателю только качественный, годный к использованию товар. Продажа товара с истекшим сроком годности запрещается, причем этот срок должен быть установлен с таким расчетом, чтобы потребитель смог использовать товар до его истечения.

ФЗ «О защите прав потребителей» требует передавать покупателю товар, соответствующий обязательным требованиям к нему (ст. 4), а также называет товары, на которых производителем обязательно должен быть указан срок годности: лекарства, бытовая химия, косметика, парфюмерия, продукты (ст. 5).

Просроченные или не имеющие обозначенного на упаковке срока годности товары учреждение торговли возвращает поставщику, уничтожает или утилизирует.

ФЗ-446 от 28/11/18 г. при этом введен запрет на возврат скоропортящихся товаров надлежащего качества (срок годности которых менее месяца). Требование о возмещении или замене товаров, подверженных быстрой порче, также с конца минувшего года находится под запретом.

Если негодный товар не возвращен поставщику, его уничтожают или утилизируют. Без участия третьих лиц это можно сделать в отношении испорченных продуктов или товара, точное происхождение которого неизвестно. В остальных случаях требуется экспертная оценка надзорного госоргана (ветеринарного, товароведческого, иного, в зависимости от вида товара).

Порядок списания

Инвентаризация проводится по правилам №49 от 13/06/95 г. Испорченный товар не включается в опись, а заносится в (15) или с использованием самостоятельно разработанной формы, отраженной в ЛНА. При использовании унифицированных форм рекомендуется заполнять оба акта. ТОРГ-15 документирует факт порчи, актом ТОРГ-16 фиксируются изъятие из торгового оборота и дальнейшие действия в отношении товара: утилизация, уничтожение.

На заметку! При утилизации товар еще может быть переработан и использован, при уничтожении дальнейшая переработка невозможна.

Уничтожение товара, кроме акта, подписанного комиссией, и заключения, оформляется отдельным приказом. При обнаружении порчи или невозможности дальнейшего использования товара берутся объяснения с материально ответственных лиц. Указанные действия позволяют выявить причину, по которой товар пришел в негодность, например:

- пропуск срока годности;

- порча вследствие халатности ответственных лиц;

- форс-мажорная ситуация.

В зависимости от нее операции отражаются в налоговом и бухгалтерском учете.

Товарную «просрочку» и расходы на ее утилизацию можно без проблем учесть в НУ, при уменьшении налоговой базы. Об этом говорится в письмах Минфина №03-03-06/1/53901 от 23/08/17 г., №03-03-06/1/30409 от 26/05/16 г. и ряде других. Аналогично — порчу в пределах норм убыли. Негодность товара, как следствие халатности виновных лиц, компенсируется этими виновными лицами согласно гл. 39 ТК РФ. Потери товара сначала отражаются во внереализационных расходах (НК РФ ст. 265), а затем как внереализационный доход (НК РФ ст. 250).

Ситуация порчи при стихийном бедствии позволяет включить стоимость испорченного товара в расходы (ст. 265-2-6), как и факт неустановления виновных в порче товара лиц (там же, п. 5). Этот факт должен подтверждаться справкой о прекращении уголовного дела (письмо 16 -15/065190 от 25/06/09 г. ФНС по Москве).

При списании негодных товаров применяется счет 94, отражающий недостачи и потери ТМЦ.

Проводки

Стандартные проводки при порче товара будут такими:

- 94/41 – списан испорченный товар;

- 41/42 сторно – сторнируется торговая наценка;

- 96, 44/94 – отнесение затрат за счет созданного резерва потерь товара или на увеличение затрат продаж (в пределах норм убыли);

- 91-2, 73/94 — отнесение затрат на виновных лиц или на прочие расходы, если виновник не установлен;

- 73/98 – если есть разница между ценой по учету товара и взысканной с виновного суммы;

- 98/91-1 – отнесение этой разницы в прочий доход.

Если объем испорченного товара превышает естественную убыль, восстанавливают НДС: 94/68.

Негодные товары с истекшим сроком годности отражают такими проводками:

- 91, 90/41 – если товар утилизируется;

- 94/41 – если товар уничтожается.

Пример

В торговый зал передан товар на сумму 6000 рублей в качестве наглядного образца, в т.ч. НДС 20%. Через месяц комиссия признала товар испорченным и приняла решение списать. В акте отражена стоимость без НДС. Виновных в порче лиц не выявлено, товар испортился от естественных причин.

Проводки:

- Дт 94 Кт 41 — 5000 руб.;

- Дт 44 Кт 94 — 5000 руб.

Воспользуемся условиями предыдущего примера, но определим, что товар хранился на складе, и в результате халатности виновного лица возникла его непригодность к использованию. Виновное лицо, заключившее договор материальной ответственности с организацией, в объяснительной записке подтвердило согласие возместить ущерб в полном объеме.

Проводки:

- Дт 94 Кт 41 — 5000 руб.;

- Дт 73 Кт 94 — 5000 руб.;

- Дт 50 Кт 73 — 5000 руб.

Здесь стоимость товара относится на виновных лиц, а затем следует погашение долга внесением наличных в кассу.

Кратко для ленивых

- Непригодный к использованию товар списывается на основании акта комиссии на списание, в результате инвентаризации товара. К невозможности использования товара законодатель приравнивает пропуск срока годности продукции.

- Непригодная к использованию товарная масса учитывается на счете 94 или на счете 91/2, если возможна ее утилизация. В налоговом учете просроченные товары могут быть включены в расходы, как и порча в пределах норм убыли.

- Если стоимость испорченного товара отнесена на виновных лиц, которые компенсировали урон, сумма отражается в прочих доходах и расходах. В случае стихийных бедствий либо если суд не определил виновное лицо, испорченный товар может быть отражен в прочих расходах.